投資信託「予想分配金提示型投信」ジワリ人気のワケ…「タコ足分配」リスク低く安定的

2021.06.22

ビジネスジャーナル

ピーク時(2011年8月)には株式投資信託の純資産総額に占める割合が67.5%もあった毎月分配型投資信託。21年3月末では純資産総額は約20兆5000億円、その割合は15.1%まで減少している。

純資産総額が大幅に減少した背景には、運用実態より高い分配金を出すことから、その分配金を投資家が利益と誤解してしまうことと金融庁が問題視したことがある。金融庁の指導の下、金融機関が販売を控えた。だが、高齢者を中心とした個人投資家の分配金に対するニーズは依然として高く、毎月分配型投信がすべて否定されているわけではない。

そのため、従来型の毎月分配型投信ではなく、新たなタイプの分配型投信として純資産額を増やしているのが「予想分配金提示型投信」である。純資産総額は全体では21年3月末で2兆円が視野に入る水準まで増えている。

改めて予想分配金提示型投信の仕組みを簡単に述べると、同型の投信は基準価額の水準を勘案して分配金が決められるタイプ。組入資産からのキャピタルゲインやインカムゲインから分配金が支払われるため、運用成績が悪化して基準価額が下がった月には分配金は支払われないことになる。無理して分配金を払わないことから、投資元本から分配金を支払う「タコ足分配」のリスクは低くなっている。

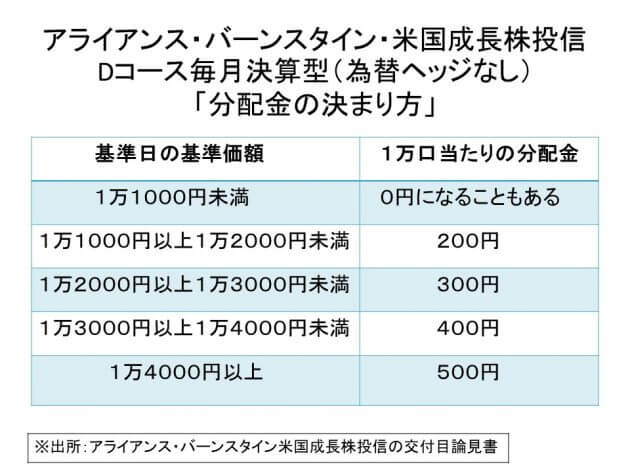

もっとも純資産総額が多い「アライアンス・バーンスタイン米国成長株投信D毎月決算型(為替ヘッジなし)予想分配金提示型」を例にあげると、基準価額が1万1000円未満では分配金は1万口当たり0円になることもあるが、同1万1000円以上1万2000円未満では分配金が200円、同1万2000円以上1万3000円未満では300円、同1万3000円以上1万4000円未満では400円、同1万4000円以上は500円と決められている。基準価額のレベルにより分配金が決まり、また分配ルールが明確でわかりやすい点が投資家から支持を受けている背景にある。

予想分配金提示型投信の投資対象の大多数は株式となっている。分配金を支払う幅が大きいことから、従来の毎月分配型投信の投資対象である海外債券やREIT(不動産投資信託)などでは高いリターンが期待できにくく、閾値の大きい分配金を運用益で賄えない可能性が株式より高いからだ。

毎月分配型投信を悪者に祭り上げた金融庁だが、金融ジェロントロジーの観点から「資産寿命」をいかに延ばし、また効果的に資産を取り崩していくかが課題であると認識を変えている。高いリターンをあげ、タコ足分配金にならず分配金の支払いで基準価額が大幅に下がらない予想分配金提示型投信は、資産寿命を延ばすという視点に立てば、今後も純資産総額を増やしてひとつのカテゴリーに成長していくのではないか。

(文=深野康彦/ファイナンシャルリサーチ代表、ファイナンシャルプランナー)

●深野康彦/ファイナンシャルリサーチ代表、ファイナンシャルプランナー

AFP、1級ファイナンシャルプランニング技能士。クレジット会社勤務を3年間経て1989年4月に独立系FP会社に入社。1996年1月に独立し、現在、有限会社ファイナンシャルリサーチ代表。テレビ・ラジオ番組などの出演、各種セミナーなどを通じて、投資の啓蒙や家計管理の重要性を説いている。あらゆるマネー商品に精通し、わかりやすい解説に定評がある。