インボイス、今さら聞けない「2割特例」「8割控除」

2023.12.19

東洋経済オンライン

制度が始まってから2カ月半経ちます(写真:Taka/PIXTA)

インボイス制度が始まってから2カ月半が経つ。

「インボイス制度をやめてほしいです! このままでは私たちの仕事は行き詰まります!」

いわゆるフリーランスといわれる人々が、インボイス制度の運用中止や見直しを求めて立ち上がっている。フリーランスとは、ゲームクリエイター、デザイナー、一人親方の大工、美容師など、企業との業務委託契約により仕事を請け負う事業者の総称である。

そもそもインボイス制度とは?

消費税法では、納税義務のない免税事業者が規定されている。免税事業者とは「2年前の売上が1000万円以下である事業者」をいう。消費税の納税を迫られているのは、この免税事業者のフリーランスである。

インボイス制度は登録制であり、登録は事業者の任意であるが、登録すると、以後は消費税の納税義務が生じることが規定されている。筆者の感覚だが、免税事業者でインボイス登録をした事業者は、半分に満たないように思う。

納税を望まないのであれば、登録をしない。そう選択をすれば解決しそうなものだが、登録を迫られる窮地に立たされている。そこには受注先である元請事業者との“お金”を巡る対立の図式がある。

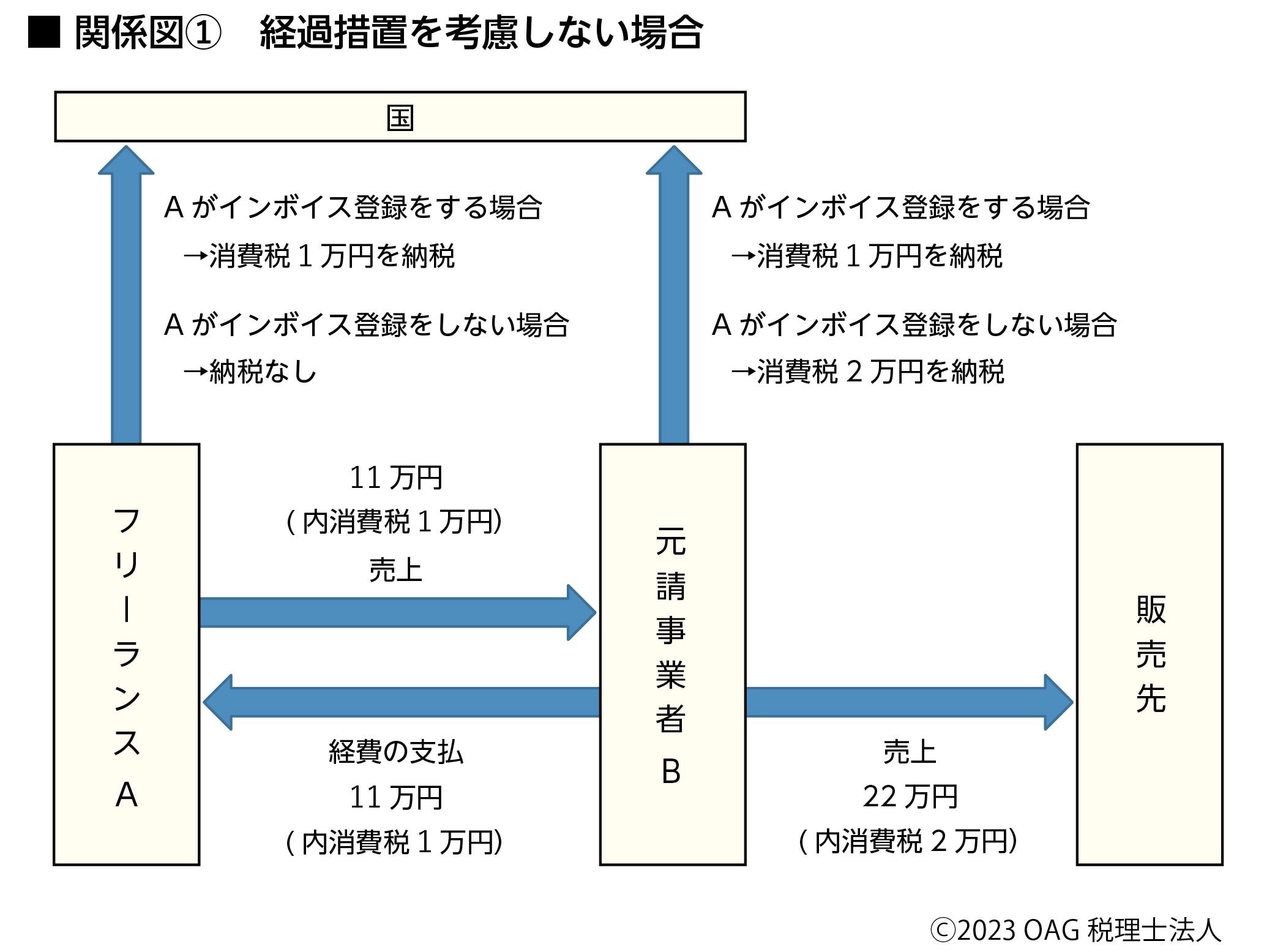

例えば、上の関係図?のようにフリーランス(以下A)が元請事業者(以下B)から消費税込11万円の仕事を受注するとしよう。

まず、Aの立場で考える。

Aがインボイス未登録なら消費税の納税義務はないため、従前と同様、11万円は手元に残る。一方、登録をしたら消費税の納税義務が生じるため、1万円を納税し、結果10万円しか手元に残らない。手元に残るお金だけを見ると、インボイス登録を望まないだろう。

フリーが登録を迫られる理由

では、なぜAはインボイス登録を迫られるか。そこには元請事業者であるBの消費税事情がある。そこでBの立場で考える。

消費税の計算は原則、売上にかかる消費税額から経費にかかった消費税額を差し引き(仕入税額控除)した額を納税する。ところが、インボイス制度では、登録をしていない事業者への支払いにかかる消費税額は、仕入税額控除が認められていない。

どういうことかというと、Bが販売先に税込22万円で販売したと仮定して、Bの納税額を計算してみる。

Aがインボイス登録をしていたら、Bは売上にかかる消費税額2万円から、Aへの支払経費にかかる消費税額1万円を控除した1万円を納税する。一方、Aが未登録だったら、BはAへの消費税額1万円を控除できないため、22万円に対する消費税額2万円全額を納税しなければならない。

つまり、BはAが本来納税する消費税1万円分を代わりに負担するかたちになる、というわけだ。このため、BはAに登録を要請する。それでもAが登録をしなければ、BはAに消費税相当額を値引きさせたり、Aとの業務委託契約を解除したりする事態も起こり得る。

こうなるとAとしてみれば仕事がなくなるので、死活問題となる。

「2割特例」と「8割控除」とは?

そんな中で国が歩み寄りの姿勢を見せたのが、「2割特例」の経過措置である。

■2割特例とは

これは、今まで免税事業者であった事業者が、インボイス登録により納税義務が生じる場合、売上にかかる消費税額の2割を納税すればよいという制度だ。インボイス制度開始以後、3年間実施される見通しである。

経過措置を考慮した場合の図で見てみよう。

Aが2割特例を適用すると、Aの納税額は売上11万円にかかる消費税額が1万円なので、その2割の2000円を納める。これならだいぶ負担は少ない。

■8割控除

一方、Bにも経過措置がある。インボイス未登録の事業者へ経費を支払っても、請求書などがあれば制度開始以後3年間は、支払経費にかかる消費税額の80%、その後の3年間は50%を控除できる。これが「8割控除」だ。