源泉徴収はいったい何が「徴収」されているのか

2020.05.07

東洋経済オンライン

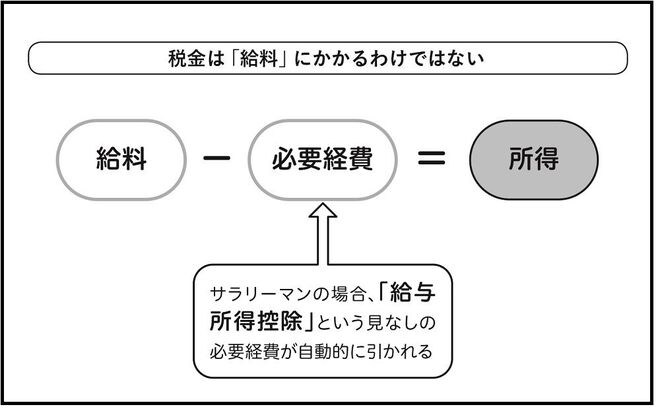

会社員の場合、必要経費として「給与所得控除」というものが自動的に算定されて差し引かれます。何もしていなくても、収入から給与所得控除を引いてくれるということです。

日本の労働者の大半は会社員です。その全員が実際の経費を申告しても、税務署で審査をすることは不可能です。

かといって、会社にこの負担を押し付けるわけにもいきません。そこで「会社員として働くうえで、衣服や筆記用具、交通費などで大体これくらいのお金がかかっているだろう」という額を一律に定める仕組みになっているのです。

さらに「所得控除」が引ける

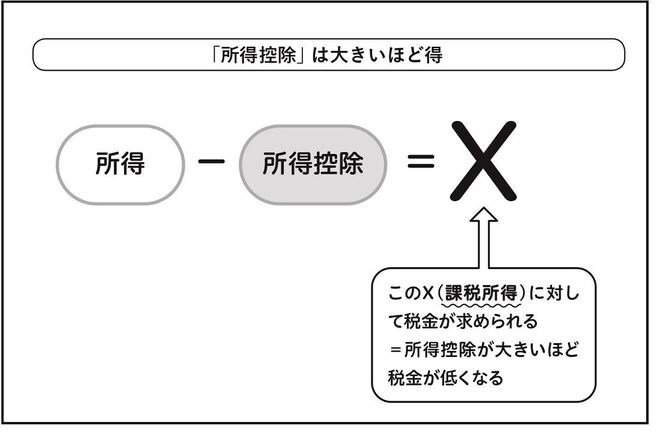

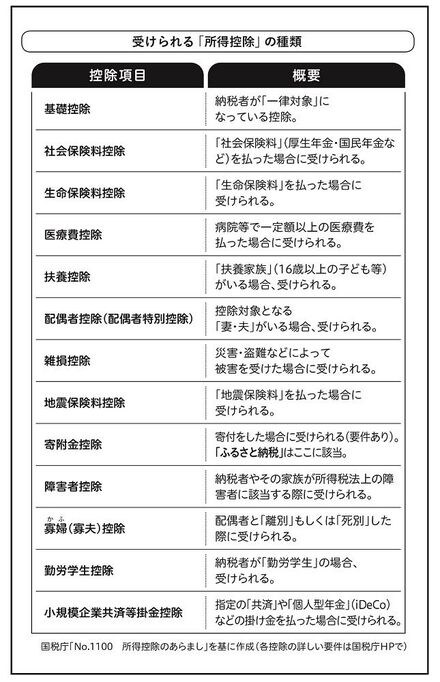

給与所得控除を引いた後の所得からさらに引けるものが「所得控除」です。

所得控除には、例えば配偶者を扶養しているときに使える「配偶者控除」や、医療費がたくさんかかったときに使える「医療費控除」などがあります。

なぜ、給与所得控除を引いた後に、さらに所得控除が引けるのでしょうか?

例えば、年収1000万円のサラリーマンの人が2人いたとして、1人は独身で1年間病気をしなかったけれど、もう一人は家族の病気で医療費を500万円支払った場合、この2人の税金がまったく同じだと、不公平に感じませんか?

このような不公平を解消するには、収入以外の要素も考慮して税金を計算する必要があります。そのために設けられているのが所得控除と考えてください。

所得税や住民税を計算するときは、所得からこうした所得控除を引いたあとの数値に税率を掛けて求められます。なので、所得控除が大きくなれば、その分税金は少なくなります。

なお、健康保険や厚生年金などの社会保険料は、「標準報酬月額」という数値に応じて算定されます。

この標準報酬月額の基礎となるのが、毎年4~6月の給料。この3カ月分の給料を月数で割った金額が、その年の9月から翌年8月までの標準報酬月額、つまりその期間の「みなしの月給」となります。

例えば、4月の給料が30万円、5月が40万円、6月が50万円だった場合、1カ月の平均月給は「40万円」。これが標準報酬月額となり、これに健康保険などの保険料率を掛けると、1年間の保険料が算出される仕組みです。

4、5、6月に残業すると、社会保険料が上がる

「4~6月」に残業すると、残業代が上乗せされた給料をもとに標準報酬月額が決まるので、その分社会保険の保険料が高くなります。ただし、社会保険料が高くなる分、社会保険料控除が増えるため、増えた保険料に税率を掛けた金額分の税金が少なくなります。

また、将来受け取る年金額は厚生年金に加入している期間や、その期間の標準報酬月額に応じて決まるという側面もあり、つまり標準報酬月額が高くなることで、年金が増えるという影響があるのです。

このような意味で、標準報酬月額が上がることは「単なる損」というわけではないことも理解しておきましょう。

給料から税金や社会保険料が差し引かれると少し残念な気がするかもしれませんが、この仕組みには税務署などの公共機関やサラリーマンの手続きの手間を減らすという合理的な理由があるのです。