今、「円キャリーバブル崩壊」で超円高になるのか?注目したいかつての事例との比較、もう「貿易黒字大国」ではない

2024.08.10

Wedge ONLINE

日銀のわずか+15ベーシスポイント(bp)の利上げを契機として本邦金融市場は歴史に残る大荒れの様相を呈した。議論すべきことは沢山あるが、今回の本欄では為替市場に対する所感を示しておきたい。

日銀の利上げ表明後、株価は乱高下している(新華社/アフロ)

突然現れた「円キャリー取引・円安バブル」説

金融市場では、今回の大混乱について「円キャリー取引を背景とする円安バブルが崩壊した」という解説が支配的になっているようだ。しかし、これについて筆者は小さくない違和感を覚えている。

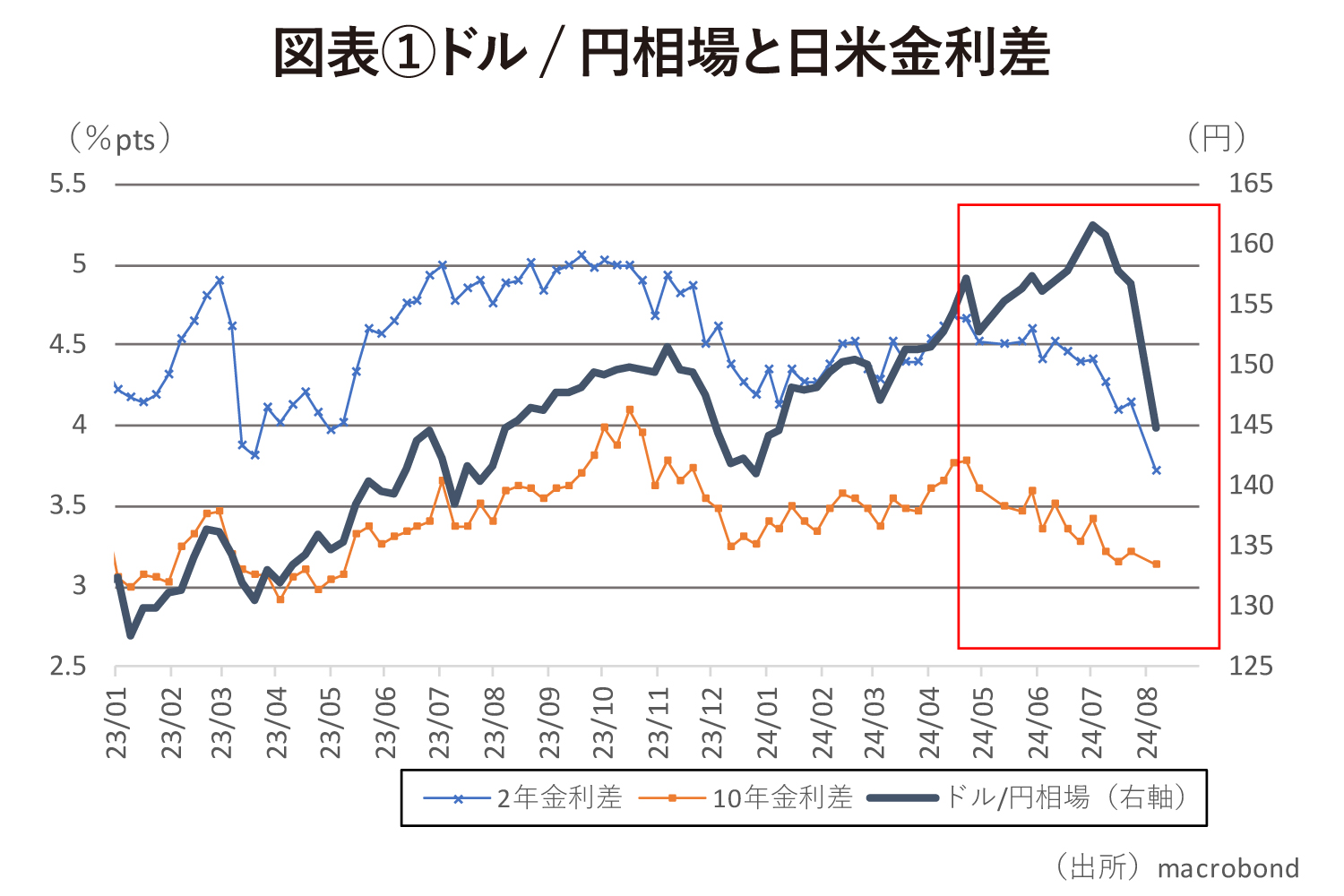

「円キャリー取引を背景とする円安バブル」というのは具体的には「低金利の円を起点として世界の資産価格が支えられていた」という趣旨だが、今回の大混乱があってから急に目にするようになった説でもある。確かに、日本株については「円安ゆえに押し上げられている」という争点はかなり指摘されてきた部分であり、特に4月以降の円安・株高は日米金利差から大きく乖離した局面であったため、かなり危うさを感じるものではあった。その乖離を埋めるように円高が進み、日本株も調整を強いられているという説は相応に納得感がある(図表?)。

だが、米国を筆頭として欧米株価の行方も円金利、具体的には日銀の政策運営に委ねられていたという解説は少なくとも筆者は寡聞にして知らない。これはただの後講釈で、米7月雇用統計の強烈な悪化を受けて米国株が調整を強いられているという方が腑に落ちる話である。

円キャリー取引を起点とするフローは一因であったとしても、主因なのかどうかは確証がない。今回、8月2日や5日に株式市場が崩壊してから「600兆円の円キャリー取引が円安と世界の株高を引き起こしていた」という解説が突発的に増えた。これが半分調整されたとか、まだ3割しか調整していないとか色々な解説がここにきて飛び出している。

しかし、それほど巨大な数字(600兆円)を年初来の円安局面にまつわる解説で見たことがあるだろうか。少なくとも筆者はない。

それほど単純な理由で円安が起きていたのならば、なぜ誰も指摘しなかったのか。なぜ、国際収支構造の変容や新NISAにまつわる「家計の円売り」がこれほど為替市場の注目されてきたのか。ひとえに、それ以外に持ち出せる説がさほど多くなかったからではないのか。

もちろん、円キャリー取引(≒日米金利差)は円安の一因であったに違いない。しかし、今回の日銀利上げを極度に嫌気する機運の中、必要以上にその威力が強調されている恐れはある。

常々指摘しているように、金利差にまつわる取引は方向感に影響を与えるため、円キャリー取引の拡大と縮小は相場変動に当然影響がある。しかし、現時点でその説に過度に傾斜することも慎重でありたい。

見えにくい円キャリー取引の実態

そもそも円キャリー取引という取引戦略は定義が曖昧だ。よって筆者はその言葉の使用を極力避けるようにしている。煎じ詰めれば「低金利通貨を借りて、高金利通貨に投資し、安定的に金利差を得る取引」ということになるのだろうが、その定義に従えば外貨普通預金も円キャリー取引になる。

歴史的な話をすれば「円キャリー取引を背景とする円安バブル」は2005~07年に注目された相場現象であり、07年8月のパリバショック、08年9月のリーマンショックを経て巻き戻しが始まり、その後の超円高局面に繋がっていった。この時も「円キャリー取引の規模感」は各所でさまざまな試算が講じられたが、実際、精緻な数字を出すことは難しかった。

当時、筆者も外為証拠金取引(くりっく365)などからイメージされる円売り、IMM通貨先物取引における円ショート、国際決済銀行(BIS)で確認できる円建て国債与信統計などを積み上げることで疑似的に円キャリー取引の規模を推計していたが、結局、さほど高い精度は得られないという結論に達した。現在、市場でよく目にする600兆円の真偽は定かではないものの、やはりそれほど巨額の数字で、しかも確固たる裏付けがあるならば、事前にもっと話題になっていたのではないか。